Sie haben unser Webinar am 16.05.2023 zum Thema “Dropshipping – Chancen und Risiken” leider verpasst? Wir fassen Ihnen die wichtigsten Details gerne noch einmal zusammen. Zusätzlich können Sie sich über easybill TV das gesamte Webinar noch einmal ansehen.

Als steuerlicher Fachmann stand Dennis Schümann, von der DHW Steuerberatung, im Webinar zu allen Frage Rede und Antwort. Auch die Webinar-Teilnehmer konnten ihre persönlichen Fragen zum Thema mit einbringen und eine Live-Antwort erhalten.

Inhaltsverzeichnis

Dropshipping allgemein erläutert

easybill: Das Thema Dropshipping einmal kurz erläutert. Statt im direkten Absatzweg, bestellt der Händler die Ware beim Lieferanten und der Lieferant sendet die Ware direkt an den Endverbraucher, statt an den Händler.

Ein spannendes Thema für Einsteiger, da man kein Lager unterhalten muss. Man muss keinen Warenbestand einkaufen und kann “on the fly” beim Hersteller die Bestellungen platzieren und ihn um den Versand der Ware bitten. Amazon FBA ist im Vergleich dazu kein Dropshipping. Denn hier ist die Ware bereits im Besitz des Händlers und wird nur in den Lagern von Amazon deponiert. Amazon dient hier also nur als Logistiker, um die Ware an den Endkunden zu versenden.

Klingt im ersten Moment sehr leicht und verständlich, aber dennoch muss vieles beachtet werden. Wie zum Beispiel die bewegte und unbewegte Lieferung. Was genau bedeutet das?

Dennis Schümann: Dropshipping selbst ist erst einmal ein klassisches Reihengeschäft, bestehend aus meist zwei Lieferanten und einem Endabnehmer. Der eine Lieferant ist hierbei meist der Onlinehändler, der andere Lieferant ist der Hersteller der Ware. Der Hersteller als für den Warentransport verantwortlicher, tätigt die bewegte Lieferung und kann hierdurch eine steuerfreie Ausfuhrlieferung generieren. Der Händler hingegen tätigt die unbewegte Lieferung. Diese folgt dem Ort an dem die Warenbewegung endet und das ist dort wo der Kunde sitzt. Dementsprechend ist es aus steuerlicher Sicht kein Fernverkauf. Es greift also umsatzsteuerlich das Bestimmungslandprinzip. Die steuerlichen Folgen daraus werden vorher nicht immer bedacht.

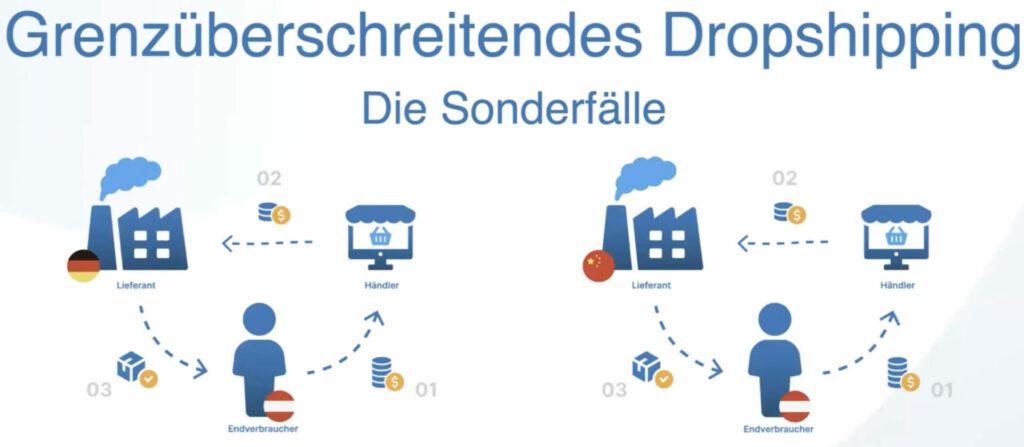

Grenzüberschreitendes Dropshipping – Die Sonderfälle

easybill: Betrachten wir einmal die steuerlichen Sonderfälle des Dropshipping, nämlich die grenzüberschreitenden Lieferungen. Uns geht es vorrangig einmal um den Onlinehändler. Die Konsequenzen können hier extrem gravierend sein, ist das richtig?

Dennis Schümann: Würden alle beteiligten Parteien beispielsweise in Deutschland sitzen, müssten wir steuerlich überhaupt nicht diskutieren. Wir hätten zwischen Lieferant und Händler eine Rechnung mit deutscher Umsatzsteuer, bei der ich als Händler wie gewohnt Vorsteuerabzug geltend machen könnte. Und auch die Rechnung vom Händler an den Endkunde würde mit deutscher Umsatzsteuer gestellt werden. Sitzt der Endkunde nun im EU-Ausland und ich als Händler den Versand aus Deutschland verantworte, meinen ebenfalls in Deutschland sitzenden Lieferanten also für den Versand bezahle, kann ich das auch über das OSS Verfahren melden.

Sonderfall E-Commerce: Dropshipping aus China

easybill: Noch spezieller wird es aber, wenn es zu dem mittlerweile sehr häufigen Fall kommt, dass der Lieferant die Ware aus einem Drittland wie China an den Endverbraucher sendet. Viele Händler gehen irrtümlich vielleicht sogar davon aus, dass die Steuer recht einfach über das OSS- oder IOSS-Verfahren gemeldet werden kann. Das ist aber nicht der Fall, korrekt?

Dennis Schümann: Nein, das ist tatsächlich nicht möglich. Wie schon herausgestellt, handelt es sich aus steuerlicher Sicht nicht um einen Fernverkauf. Der hierfür relevante §3c kommt somit nicht zum Tragen. Das bedeutet – und hierüber sind sich viele Händler leider nicht im Klaren – dass sich ein Unternehmer in jedem EU-Staat, in den er von einem Dropshipper aus China Ware liefern lässt, lokal steuerlich registrieren und in jedem dieser Staaten dann auch einzelne Steuererklärungen abgeben muss.

easybill: Also wäre es sinnvoller, den Versand auf bestimmte Zielländer zu begrenzen? Damit es sich steuerlich für das eigene Unternehmen rechnet?

Dennis Schümann: Ja, definitiv. Es sollte wirtschaftlich sinnvoll sein. Länder, in denen man kaum Umsatz generiert, sollten ausgeschlossen werden. Will man Dropshipping umsatzsteuerlich korrekt betreiben, ist es mit einem entsprechenden Aufwand verbunden. Dem sollte man sich bewusst sein und am besten Profis hinzuziehen, die sich mit diesen komplexen Fällen tagtäglich auseinandersetzen.

Fazit zum Dropshipping im E-Commerce

Beim Dropshipping innerhalb der EU können steuerliche Umsätze über den OSS gemeldet werden. Sitzt Ihr Dropshipper jedoch in einem Drittland, sollten Sie sich der steuerlichen Risiken bewusst sein und das Thema nicht auf die leichte Schulter nehmen.

Halten Sie Rücksprache mit Ihrem Steuerberater oder wenden Sie sich an steuerliche Experten im Bereich E-Commerce.

Lesen Sie außerdem:

Rechnungen, Steuern und Co.: Wie Privatrechnungen richtig erstellt werden

Rechnungen für Ferienwohnungen: Unsere 10 Punkte für Ihre Checkliste

Was muss ich in easybill für den OSS einstellen? (Hilfe Center)