Seit 2025 müssen alle Unternehmen elektronische Rechnungen empfangen können, bis spätestens 2028 muss jede B2B-Rechnung innerhalb Deutschlands als E-Rechnung erstellt und archiviert werden. Dieser Beitrag zeigt, wie die Umstellung ganz einfach gelingt.

Inhaltsverzeichnis

Was ist eine E-Rechnung?

Die E-Rechnung ist eine strukturierte elektronische Rechnung, die maschinenlesbar ist. Sie basiert auf der europäischen Norm EN 16931, die vorgibt, welche Daten enthalten sein müssen und wie sie technisch aufgebaut sein müssen. Die E-Rechnung wird in Deutschland stufenweise ab 2025 zur Pflicht. Ab 2028 dürfen Rechnungen nur noch als elektronische Rechnungen ausgestellt werden.

Wichtig: Ein PDF ist keine elektronische Rechnung. Wer bisher seine Rechnungen in Word oder Excel schreibt und als PDF ausdruckt, muss bis spätestens 2028 auf eine E-Rechnungs-Software umstellen.

Was gilt im Jahr 2026?

2026 ist ein Übergangsjahr, Unternehmen sollen Zeit bekommen, sich auf die E-Rechnungspflicht einzustellen und ihre Prozesse anzupassen. Unternehmen müssen bereits jetzt E-Rechnungen empfangen, verarbeiten und archivieren können.

Eine generelle Pflicht zum Versand allein strukturierter E-Rechnungen gilt in 2026 noch nicht flächendeckend, solange der Empfänger zustimmt und Übergangsfristen greifen. PDFs und andere Formate sind im Übergangszeitraum weiterhin möglich, erfüllen aber nicht die Definition einer E-Rechnung.

Digitale Rechnung vs. elektronische Rechnung vs. E-Rechnung

| Begriff | Bedeutung |

|---|---|

| Digitale Rechnung | z. B. PDF oder Scan – nicht strukturiert, nicht maschinenlesbar |

| Elektronische Rechnung | Überbegriff für Rechnungen, die elektronisch versendet werden |

| E-Rechnung | Strukturiertes, standardisiertes Datenformat (z. B. XML) gemäß EN 16931 |

Nur die E-Rechnung im Sinne der Norm ist künftig erlaubt. Eine PDF-Rechnung reicht nicht mehr aus, selbst wenn sie per E-Mail verschickt wird. Deshalb muss sich jedes Unternehmen und Selbstständige mit dem Thema beschäftigen und die Umstellung vorbereiten.

Ab wann ist die E-Rechnung Pflicht?

Überblick über alle Stichtage (2025–2028)

| Jahr | Was gilt? |

|---|---|

| 2025 | Empfangspflicht: Ab dem 01.01.2025 müssen alle Unternehmen und Vereine strukturierte E-Rechnungen empfangen und verarbeiten können. |

| 2025–2026 | Übergangsregel: Die Ausstellung von sonstigen Rechnungen (z. B. Papier oder PDF) bleibt weiterhin zulässig – wenn der Empfänger zustimmt. |

| 2027 | Ausstellungspflicht: Unternehmen mit einem Vorjahresumsatz (2026) von mehr als 800.000 € müssen E-Rechnungen ausstellen. Unternehmen mit geringerem Umsatz dürfen weiterhin sonstige Rechnungen versenden. |

| 2028 | Pflicht für alle: Ab dem 01.01.2028 müssen alle B2B-Inlandsrechnungen verpflichtend als E-Rechnung ausgestellt werden. Sonstige Formate (z. B. PDF) sind dann nicht mehr zulässig. |

Hinweis: Die Pflicht zur E-Rechnung ab 2028 gilt für alle regulären B2B-Inlandsrechnungen.

Ausgenommen bleiben u. a. Kleinbetragsrechnungen (§ 33 UStDV) und steuerfreie Umsätze nach § 4 Nr. 8 bis 29 UStG (z. B. Gesundheitsleistungen oder Vermietung).

Wer ist betroffen?

Pflicht zur Ausstellung ab 2026:

- Gewerbetreibende

- Selbstständige und Freiberufler

- GmbH, UG, OHG, GbR etc.

- Vereine mit wirtschaftlichem Geschäftsbetrieb oder Zweckbetrieb

Nicht betroffen von der Ausstellungspflicht (aber oft von der Empfangspflicht) sind:

- Kleinunternehmer nach §19 UStG

- Unternehmen mit ausschließlich umsatzsteuerfreien Leistungen

- Rechnungen an Privatpersonen (B2C)

Vorteile der E-Rechnung: Automatisierung und Kostensenkung

Die Umstellung auf die E-Rechnung mag zunächst als Pflicht erscheinen, bietet Unternehmen jedoch erhebliche Vorteile in Bezug auf Effizienz, Kosten und Zukunftssicherheit. Der entscheidende Vorteil liegt in der strukturierten Datenbasis, die eine umfassende Automatisierung der Prozesse ermöglicht.

“Ale Daten kommen strukturiert und damit einheitlich aus den Rechnungstools. Das ermöglicht dann die langersehnte Automatisierung. In der Buchhaltung wird vielmehr die Kontrolle im Vordergrund stehen als die Verbuchung. Damit einher geht eine deutliche Effizienzsteigerung und eine langfristige Kostenersparnis.”

Steuerberater Thomas Matisheck

Die Konsequenz dieser strukturierten Datenübermittlung ist eine Revolution im Rechnungswesen: Manuelle Eingabefehler werden vermieden, die Bearbeitungszeit sinkt drastisch, und Ressourcen können von der reinen Datenerfassung auf die strategische Kontrolle verlagert werden.

Welche elektronischen Rechnungsformate sind erlaubt?

Ein elektronisches Rechnungsformat im Sinne der E-Rechnungs-Pflicht ist ein strukturiertes, maschinenlesbares Datenformat. Es muss bestimmte technische Regeln erfüllen – etwa eine XML-Struktur mit Pflichtfeldern.

XRechnung

- XML-basiertes Format

- Vorgabe für Rechnungen an Behörden (B2G)

- In Deutschland gesetzlich vorgeschrieben für öffentliche Auftraggeber

- Sehr schlank, klar strukturiert

ZUGFeRD

- PDF mit eingebettetem XML

- Sichtbar für Menschen, maschinenlesbar für Systeme

- Nur die Profile COMFORT und EXTENDED sind zulässig

- Beliebt im B2B-Bereich und für interne Archivierung

CII / UN/CEFACT

- Internationaler XML-Standard

- Vor allem bei multinationalen Unternehmen im Einsatz

- In Deutschland seltener verbreitet, aber zulässig

PEPPOL BIS Billing 3

- EU-weites Format für Rechnungsdaten im PEPPOL-Netzwerk

- Grundlage für den interoperablen Austausch über Landesgrenzen hinweg

- Wichtig im internationalen B2G- und B2B-Umfeld

Vergleich der Formate

| Format | Typ |

|---|---|

| XRechnung | XML |

| ZUGFeRD 2.2 (COMFORT/EXTENDED) | PDF + XML |

| CII (UN/CEFACT) | XML |

| PEPPOL BIS Billing 3 | XML |

Wie funktioniert die Umstellung auf die E-Rechnung?

Ein einfacher 5-Schritte-Plan für Unternehmen:

- Anforderungen verstehen

Was gilt für mein Unternehmen? Was ist ab wann Pflicht? - Prozesse prüfen

Wie werden aktuell Rechnungen erstellt, versendet, empfangen und gespeichert? - Geeignete Software oder Tools wählen

Eine spezielle E-Rechnung Software wie easybill kann E-Rechnungen erzeugen, empfangen, prüfen und rechtssicher archivieren. - Mitarbeitende schulen

Wer Rechnungen schreibt, verarbeitet oder archiviert, muss mit dem neuen Format umgehen können

E-Rechnungen empfangen und versenden

Mit einem speziellen Rechnungsprogramm wie easybill kannst du E-Rechnungen einfach und ohne technisches Vorwissen rechtssicher erstellen, versenden, empfangen und archivieren. Und das ohne großen Aufwand.

Du übernimmst du in easybill einfach die gewohnten Rechnungsdaten. Das System erzeugt daraus wahlweise automatisch eine E-Rechnung im korrekten Format (z. B. XRechnung oder ZUGFeRD COMFORT) und versendet sie auf Wunsch direkt per E-Mail.

Eingehende E-Rechnungen kannst du direkt in easybill importieren, prüfen und archivieren. Das System erkennt, ob alle Pflichtfelder vorhanden sind, stellt die Rechnung lesbar dar und speichert sie GoBD-konform für mindestens 8 Jahre.

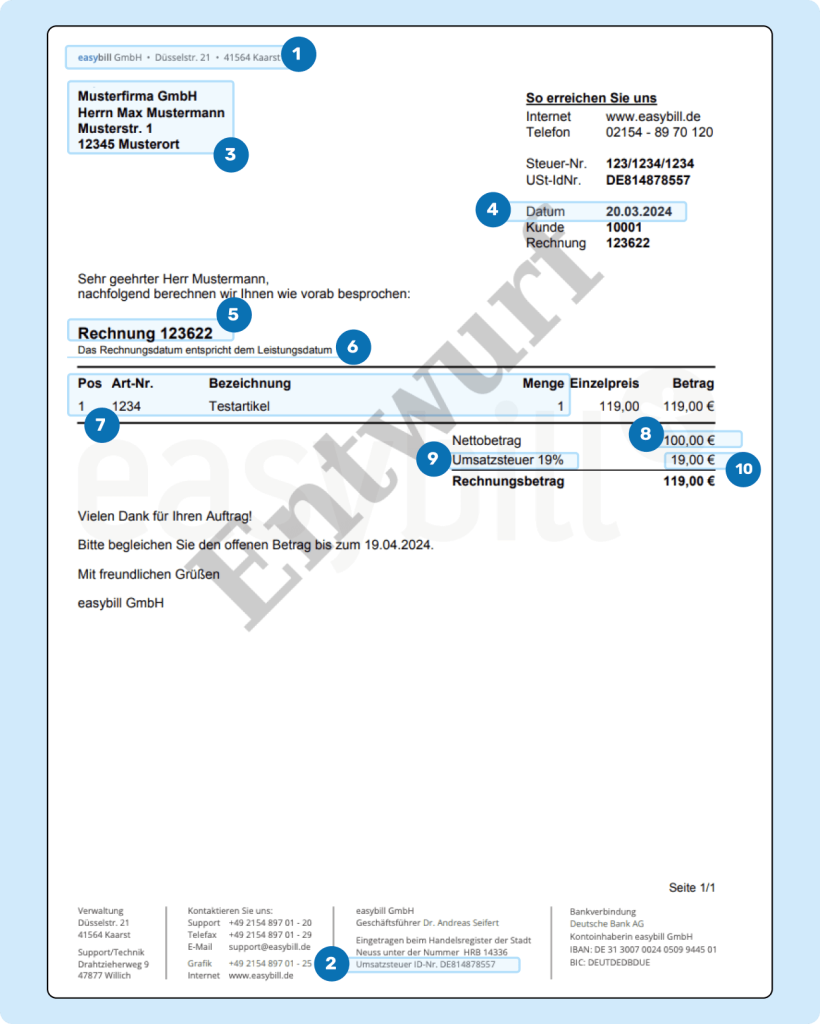

Pflichtangaben für die E-Rechnung

Für eine E-Rechnung gelten die gleichen Pflichtangaben wie für Papierrechnungen nach § 14 UStG Absatz 4:

- Vollständiger Name und Anschrift von dir und deinem Kunden

- Steuernummer oder Umsatzsteuer-ID

- Ausstellungsdatum (Rechnungsdatum)

- Fortlaufende Rechnungsnummer

- Zeitpunkt der Lieferung oder Leistung

- Menge und Art der Leistung oder Lieferung

- Entgelt (Netto-Betrag)

- Umsatzsteuersatz und Umsatzsteuerbetrag

- Bruttobetrag

Sind E-Rechnungen sicher?

E-Rechnungen sind nicht nur effizient, sondern auch sicher:

- Verschlüsselung schützt vor unbefugtem Zugriff.

- Starke Authentifizierung sichert die Systeme gegen Angriffe ab.

- Regelmäßige Updates garantieren Schutz vor neuen Bedrohungen.

- Für das Finanzamt: E-Rechnungen müssen lesbar, echt und inhaltlich unversehrt sein. Ab 2025 entfällt das bisherige Zustimmungserfordernis des Rechnungsempfängers.

E-Book zur E-Rechnung zum Downloaden

Im E-Book des Rechnungsprogramms easybill findest du alle wichtigen Informationen, Tipps zur Umsetzung und Antworten auf die häufigsten Fragen zur E-Rechnung:

- Die Zukunft der Buchhaltung:

Erfahre, was eine E-Rechnung genau ist, welche Vorteile sie bringt (wie Fehlerreduktion und höhere Transparenz) und wie sie sich von traditionellen PDF- oder Papierrechnungen unterscheidet. - Wichtige Fristen und rechtliche Rahmenbedingungen:

Wir zeigen dir die stufenweise Einführung der E-Rechnung, die geltenden Fristen und wie das Wachstumschancengesetz die E-Rechnungspflicht auf den B2B-Sektor erweitert hat. - Formate im Fokus:

Kennst du schon den Unterschied zwischen XRechnung, ZUGFeRD und EDIFACT? Wir erklären dir die Formate und Standards, damit du das passende für dein Unternehmen wählen kannst. - Praxis-Tipps zur Implementierung:

Du erhältst eine Schritt-für-Schritt-Anleitung zur Einführung der E-Rechnung, inklusive einer praktischen Checkliste zur Überprüfung deiner Software. - Exklusiv: Experten-Interview:

Erfahre, wie Steuerberater Thomas Matisheck die E-Rechnung als eine „große Chance und kein Risiko“ einschätzt und welche Konsequenzen bei Nichteinhaltung drohen.

Häufige Fragen zur E-Rechnung

Was braucht der Empfänger einer E-Rechnung?

Er benötigt eine Software oder einen einfachen Viewer, um die E-Rechnung lesen zu können. Außerdem muss er sie prüfen und korrekt archivieren können.

Welche Fehler passieren häufig beim Versand?

Häufig werden falsche Formate verschickt, der XML-Datensatz fehlt oder ist ungültig, oder die E-Mail enthält zu wenig Kontextinformationen.

Welche Vorteile bietet die E-Rechnung?

Sie spart Zeit, reduziert Fehler, wird schneller verarbeitet und senkt Kosten für Papier, Porto und Scannen.

Was wird bei der E-Rechnung oft missverstanden?

Viele halten PDFs für E-Rechnungen oder nutzen veraltete Formate. Manche prüfen die Datei nicht vor dem Versand oder archivieren nur Kopien statt der Originaldatei.

Woran erkenne ich eine echte E-Rechnung?

Sie liegt als strukturierte Datei (z. B. XML oder PDF mit eingebettetem XML) vor und kann maschinenlesbar verarbeitet werden.

Brauche ich als Empfänger ein besonderes System?

Nein. Ein einfacher E-Rechnungsviewer reicht aus, wenn keine Buchhaltungssoftware vorhanden ist.

Kann ich eine E-Rechnung per E-Mail versenden?

Ja. Der Versandweg bleibt gleich – wichtig ist nur das richtige Format.

Muss ich eine E-Rechnung unterschreiben?

Nein. Eine Signatur ist nicht erforderlich.

Kann ich Anhänge mitsenden (z. B. Leistungsnachweise)?

Ja, sie können wie gewohnt ergänzt werden.

Kann ich E-Rechnungen an Privatpersonen schicken?

Ja, wenn du möchtest. Verpflichtend ist es nicht.

Was passiert, wenn die E-Rechnung fehlerhaft ist?

Der Empfänger kann sie ablehnen. Dann muss eine korrigierte Version neu versendet werden.

Muss ich alte Rechnungen in E-Rechnungen umwandeln?

Nein. Die Pflicht gilt nur für neue Rechnungen.

Muss ich E-Rechnungen auch bei Barzahlung ausstellen?

Ja, wenn der Rechnungsbetrag über 250 Euro liegt.

Wie lange muss ich E-Rechnungen aufbewahren?

Mindestens acht Jahre – im Originalformat.

Was muss ich bei Rechnungen an öffentliche Auftraggeber beachten?

Hier ist die XRechnung Pflicht. Zudem benötigst du eine Leitweg-ID und musst die Rechnung über die vorgesehenen Portale einreichen.

Kann ich E-Rechnungen auch mobil erstellen oder versenden?

Ja, wenn deine Software das unterstützt.

Verändert sich etwas an meinen Rechnungsnummern?

Nein. Du kannst deine bisherigen Nummernkreise weiter nutzen.